特定技能と扶養控除「国外に仕送りしている場合」の条件|新制度「特定親族特別控除」も解説

特定技能外国人の中には、母国に住む家族へ仕送りをしている方も少なくありません。実は、そのような国外居住の親族も、一定の条件を満たせば「扶養控除」の対象になる可能性があります。

さらに、2025年12月からは新たに「特定親族特別控除」という制度も始まります。この記事では、国外居住親族を扶養に入れるための条件や、新制度の概要について、わかりやすく解説します。

「自分の家族が控除対象になるか分からない」「どのような書類が必要か不安」

\制度のことでお困りの方 JapanJobSchoolの専門家が丁寧にサポート/

1. 特定技能外国人も扶養控除の対象

「扶養控除」は、扶養している家族の所得税・住民税の負担を軽減する制度です。特定技能外国人も、日本で「居住者」として働いている場合は、日本人と同様に扶養控除の対象になります。さらに、国外に住む家族であっても、一定の条件を満たせば控除対象として認められます。

対象となる扶養家族は、以下の条件を満たす必要があります。

【一般的な扶養家族の要件】

・納税者と生計をともにしている(生活費の援助がある)

・年間所得が48万円以下(給与収入で約103万円以下)

・配偶者以外の親族 ※納税者の仕事を手伝って給料をもらっていない人に限られる

・確定申告において青色・白色事業専従者でない16歳以上(住民税の場合は年齢制限あり)

控除額は、年齢によって異なります。

| 扶養親族の区分 | 控除額(所得税) |

| 一般の扶養親族(16歳以上) | 38万円 |

| 特定扶養親族(19歳以上23歳未満) | 63万円 |

| 老人扶養親族(70歳以上) | 同居老親等以外の者48万円 |

| 同居老親等58万円 |

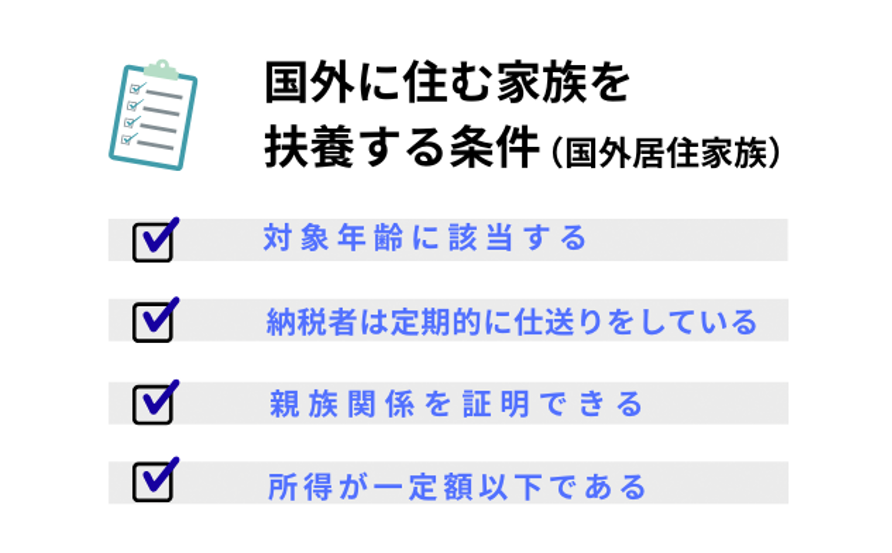

2. 国外に住む家族を扶養する条件(国外居住家族)

国外に住む家族(国外居住家族)も、条件を満たせば扶養控除の対象になります。

条件が複雑で判断が難しい場合は、個別の状況に応じてアドバイスいたします。

→お気軽にJapanJobSchoolまでお問い合わせください。

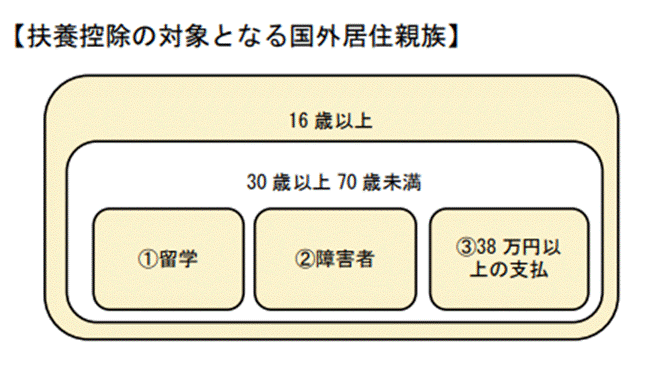

条件1. 扶養の対象年齢を確認する

出典:国税庁 令和5年1月からの国外居住親族に係る扶養控除等Q&A(源泉所得税関係)

国外に住む扶養家族の対象年齢を確認しましょう。以下いずれかに当てはまっている必要があります。

・年齢16歳以上30歳未満の者

・年齢70歳以上の者

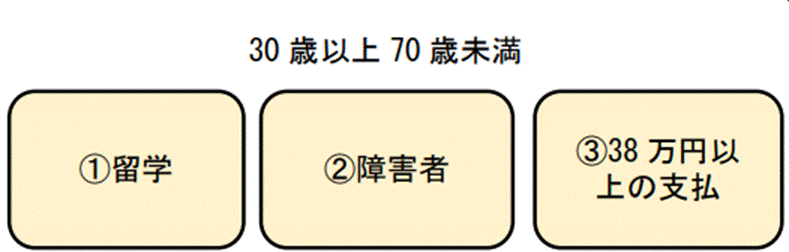

・年齢30歳以上70歳未満の者のうち、次の①から③までのいずれかに該当する

①留学により国内に住所及び居所を有しなくなった者

②障害者

③その居住者からその年において生活費又は教育費に充てるための支払を38万円以上受けている者

※出典:国税庁 令和5年1月からの国外居住親族に係る扶養控除等Q&A(源泉所得税関係)

令和5年分から、扶養控除などの対象となる国外居住親族は、30~69歳までの親族について条件が加わり、厳格化されました。

【扶養対象となる特例ケース3つ】

基本的な条件のほかに、特例ケースがあります。国外に住む家族(国外居住家族)で年齢30歳以上70歳未満の者のうち、以下3ケースは特例で扶養対象です。

特例1. 留学している親族

日本国内に住所または居所を持っていた親族のうち、外国の大学や高校等に留学している人を差します。留学の在留資格に相当する資格をもっている人で、現在、日本国内・住所・居所がなくても問題ありません。

特例2. 障害がある親族

国税庁は、以下のいずれかに該当する人を控除対象の障害者としています。

- 精神上の障害により、事理を弁識する能力を欠く常況にある人

- 以下の機関から知的障害者と判定された人

・児童相談所

・知的障害者更生相談所

・精神保健福祉センター

・精神保健指定医 - 精神障害者保健福祉手帳の交付を受けている人(精神保健福祉法による)

- 身体障害者手帳に「身体上の障害がある者」として記載されている人(身体障害者福祉法による)

- 戦傷病者手帳の交付を受けている人(戦傷病者特別援護法による)

- 原爆被爆者として厚生労働大臣の認定を受けている人(原爆被爆者援護法による)

- 常に寝たきりで、複雑な介護を必要とする人

- 65歳以上で、精神または身体に障害があり、上記①②④と同程度の障害と認定された人

※市町村長、特別区長、福祉事務所長の認定が必要です。

【外国で交付された障害者手帳について】

外国で交付された手帳は対象外です。たとえ「身体上の障害がある」と記載されていても、他の条件を満たしていなければ控除対象になりません。

【国外居住の親族が控除対象になるケース】

以下のような状態にある場合、国外居住の親族でも控除対象になります。

- 常に寝たきりで、複雑な介護を必要とする

- 精神上の障害により、物事の善悪や結果を理解できない、あるいは理解してもそれに基づいて行動できない状態

特例3. 38万円以上の仕送りを受けている

日本にいる家族から年間38万円以上の送金がある場合は、扶養控除の対象になります。税務署の判断によるため、できるだけ明確な記録を残すことが重要です。

国際結婚や外国人労働者の増加により、海外に住む親族を扶養に入れるケースが増加しました。年間所得が基準から外れていても、国によって生活の厳しさは異なるためです。

条件2. 定期的な仕送りを証明できる

納税者の仕送りによって、生活していると示すため、送金の事実を証明する書類が必要です。代表的な書類は以下の通りです。

- 銀行の海外送金明細

- 海外送金サービス(Wise、Western Unionなど)の利用履歴

- クレジットカードの送金記録(場合によって)

条件3. 親族関係を証明できる

国外居住親族が納税者の家族であると示すには、親族関係書類として以下を提出します。

・出生証明書

・婚姻証明書

・戸籍謄本(該当する場合)

これらの書類は原本またはコピーに加えて、日本語訳を添付する必要があります。

条件4. 所得が一定額以下である

扶養控除の対象となる国外居住親族は、一定額以下の所得が条件です。

・年間所得48万円以下

・給与収入の場合は、概ね年収103万円以下

上記の基準を超えると、扶養控除の対象にはなりません。所得の有無や金額は、現地の給与明細や収入証明書などで確認できるようにしておくと安心です。所得金額は、収入金額とは異なります。収入金額から必要経費や公的年金控除・給与所得控除を差し引いた金額が所得金額となるため注意しましょう。

3.「特定親族特別控除」とは |2025年から開始

2025年(令和7年)12月から、従来の扶養控除に加えて「特定親族特別控除」という新制度が始まります。扶養控除の一部を補完・拡張するかたちで新設されました。国外に住む家族(国外居住家族)も対象で、控除を受けるには、給与の支払者(勤務先)に確認書類の提出が必要です。

\新制度への対応でお困りの企業担当者の方へ/

JapanJobSchoolでは、特定技能外国人の扶養控除に関する社内対応や書類準備のサポートも行っています。

3-1. 控除の要件

以下の要件をすべてクリアしている場合のみ、控除の対象となります。

・居住者と生計を一にしている配偶者以外の親族

・年齢は19歳以上23歳未満

・合計所得金額が58万円超123万円以下(給与収入では123万円超188万円以下)

・確定申告で青色事業専従者、白色事業専従者でない

・居住者と生計を一にしている配偶者以外の親族

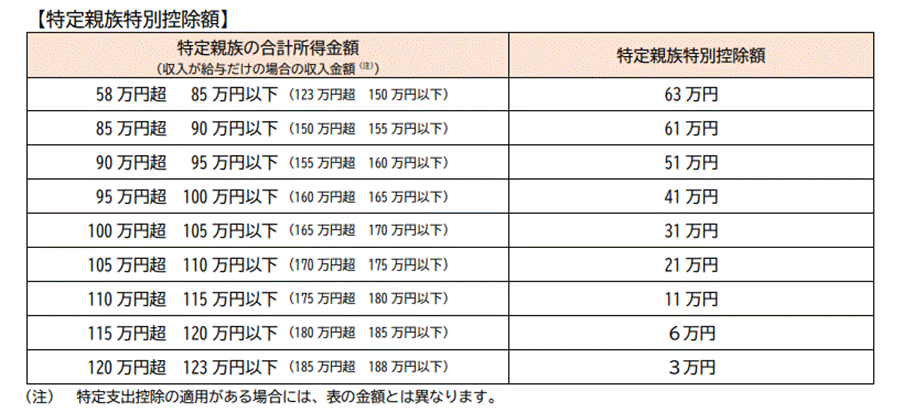

3-2. 所得に応じた段階的な控除額

特定親族特別控除の控除額は、特定親族の収入に応じて段階的に減少します。

※出典:所得税の基礎控除の見直し等について(源泉所得税関係)

3-3. 従来の扶養控除との違い

| 従来の扶養控除 | 特定親族特別控除 | |

| 対象年齢 | 16歳以上 (特定扶養親族は19~23歳) | 19歳以上23歳未満 |

| 所得制限 | 所得48万円以下 | 所得123万円以下 |

| 控除額 | 最大63万円 | 最大63万円(段階的) |

| 適用開始 | 継続中 | 2025年12月以降 |

従来の扶養控除は、16歳以上の親族を対象に、所得48万円以下(給与収入で約103万円以下)であれば控除が受けられる制度です。

特定親族特別控除は、19歳以上23歳未満の親族に限り、所得58万円超〜123万円以下(給与収入で約188万円以下)でも段階的に控除が受けられます。

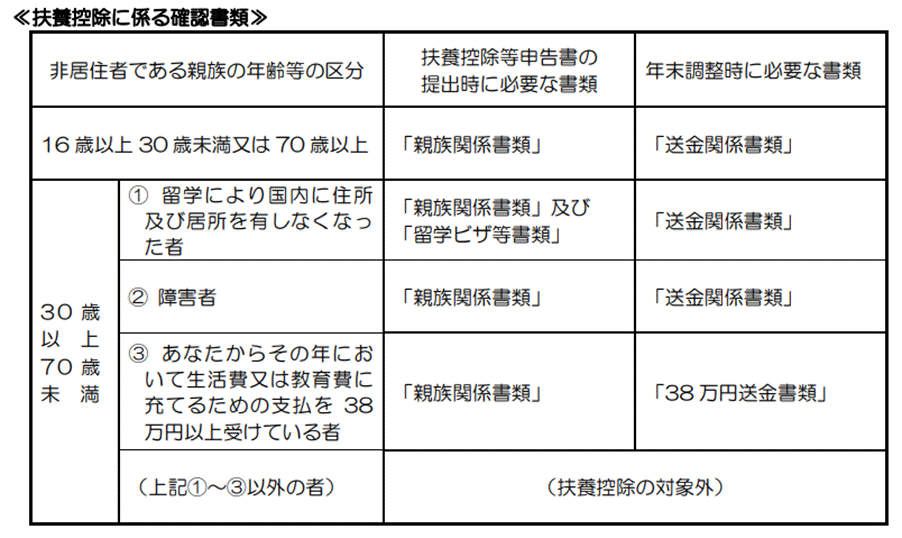

4. 扶養控除を申請するために必要な書類

扶養控除したい親族の年齢や状況に合わせて、必要な書類を揃えましょう。以下の画像を参考にしてみてください。

※出典:非居住者である親族について扶養控除等の適用を受ける方へ|国税庁

\書類の準備に不安がある方へ/

控除申請に必要な書類や翻訳ポイントについてご相談いただけます。

ご希望の方はJapanJobSchoolまでご連絡ください。

4-1. 親族関係書類

「親族関係書類」とは、国外居住親族が居住者の親族であることを証明する書類です。以下のいずれかとなります。

・戸籍の附票の写しその他の国又は地方公共団体が発行した書類及び国外居住親族の旅券(パスポート)の写し

・外国政府又は外国の地方公共団体が発行した書類

(国外居住親族の氏名、生年月日及び住所又は居所の記載があるものに限ります。)

出典:国税庁 令和5年1月からの国外居住親族に係る扶養控除等Q&A(源泉所得税関係)

親族関係書類が外国語で作成されている場合には、日本語に翻訳したものを添付しなければなりません。

4-2. 留学ビザ書類

留学ビザ等書類は、以下を証明するための書類です。

- 留学の在留資格に相当する資格でその国に在留していること

- 日本国内に住所・居所を有しなくなったこと

具体的には、以下のいずれかの書類です。

・外国の査証(ビザ)に類する書類の写し

・外国の在留カードに相当する書類の写し

出典:国税庁 令和5年1月からの国外居住親族に係る扶養控除等Q&A(源泉所得税関係)

こちらも、留学ビザ等書類が外国語で作成されている場合には、日本語に翻訳したものを添付しなければなりません。

4-3.送金関係書類

年末調整では、「送金関係書類」または「38万円送金書類」が必要になります。

送金関係書類とは、国外居住親族の生活費や教育費に充てるために、送金したことを証明する書類です。

・金融機関による送金(為替取引)の記録

・クレジットカードの「家族カード」で商品を購入し、扶養している親族がその代金を支払った記録(利用明細書)

・電子決済により扶養している親族が支払いをした記録

【国外居住親族への送金に関する書類提出のルール】

同じ国外居住の親族に対して、1年に3回以上送金している場合は、以下の条件を満たすことで、すべての送金書類を提出する必要はなくなります。

- 一定の内容を記載した明細書(送金回数や金額などをまとめたもの)

- その年の最初と最後の送金時の書類

※「送金関係書類」または「38万円送金書類」のいずれか

5. よくある質問

5-1. 扶養控除の対象外になるのは?

扶養控除は、納税者が経済的に支えている家族の税負担を軽減する制度です。ただし、すべての親族が対象になるわけではありません。対象外になるのは、所得が基準を超えている場合(年間所得48万円以下/年収103万円以下)、納税者の配偶者である場合、納税者の仕事を手伝って給料をもらっている家族(事業専従者)、親族関係や送金の証明ができない国外居住親族、一時的な仕送りのみで継続性がない場合です。

5-2. 扶養控除38万円の対象となる親族は?

「38万円の控除対象」とは、16歳以上で、所得48万円以下の親族が基本です。国外居住の親族の場合は、追加の条件や書類が必要になります。詳しくは、この記事にある「国外に住む家族を扶養する条件(国外居住家族) 」に記載しました。

5-3. 外国の運転免許証も「親族関係書類」に該当する?

運転免許証などは、一般的には、国外居住親族である者本人の身分を明らかにするものです。日本国内に居住する親族との関係を明らかにする書類にはなりません。運転免許証のみでは「親族関係書類」には該当しないとお考えください。

5-4. 国外居住親族の対象となる親族の範囲は?

国外居住親族の対象範囲は、配偶者以外の6親等内の血族と3親等内の姻族です。兄弟、叔父・叔母、従兄弟の孫、配偶者の兄弟の子どもなどが該当します。

6. まとめ

国際結婚や外国人労働者の増加により、国外に住む親族を扶養控除の対象とするケースが増えています。これは、従来の制度では想定されていなかった新しい家族のかたちです。

税制度では、実際に扶養しているかどうかという事実に基づいて、税負担を調整する仕組みが取られています。仕送りの実態や親族関係が確認できれば、国外居住の家族も控除の対象です。

制度は年々見直されており、正確な情報に基づいた申告が重要です。不明点がある場合は、どうぞお気軽にJapanJobSchoolにご相談ください。